2,700万円の中古戸建て住宅を購入するために、フラット35で住宅ローンを組むことを考えていた。

理由は、「今後金利が上昇する…」とかなり悲観的に将来を捉えているからだ。2024年に入ってから日銀は国債の買入を減額してきた。さらに、今後はさらに大幅な減額をするかもしれない。

9日に行われた債券市場参加者会合を受け、日本銀行の国債買い入れが大幅に減額されるとの観測が強まり、金利上昇による収益改善期待から保険や銀行など金融株が買われた。

【日本市況】株は史上最高値、国債買い入れの大幅減額観測-債券下落

こうした状況を受け「住宅ローンはフラット35で」と決めていたが、いくつかの問題が生じたため、最終的には変動金利で住宅ローンを組むことになった。

この記事では、その経緯と理由について詳しく説明する。

フラット35を断念し、変動金利を選んだ理由、そしてその後の住宅購入までの道のりを、あなた自身が自分の頭で考えるためのヒントとして、皆さんと共有できれば幸いだ。

銀行マン・不動産営業マンのセールストークや友人の同調圧力に屈しないような事例を提供できれば嬉しい。

フラット35から変動金利へ

繰り返しになるが、もともとはフラット35にするつもりでいた。

というのも、変動金利と固定金利の本質的な違いにハッとしたからだ。

- 変動金利:金利上昇リスクを債務者(自分)が負う

- 固定金利:金利上昇リスクを債権者(銀行)が負う

表面的な違いは、金利が変動するから変動金利、金利が固定だから固定金利だが、本質はそこじゃない。

本質的な違いは

金利上昇リスクを誰が負うのか

だ。

でも、今は低金利だから変動金利のほうがよくない?

住宅ローンを勉強したことある人だったら、上記の疑問を抱くはずだ。僕もそう思った。

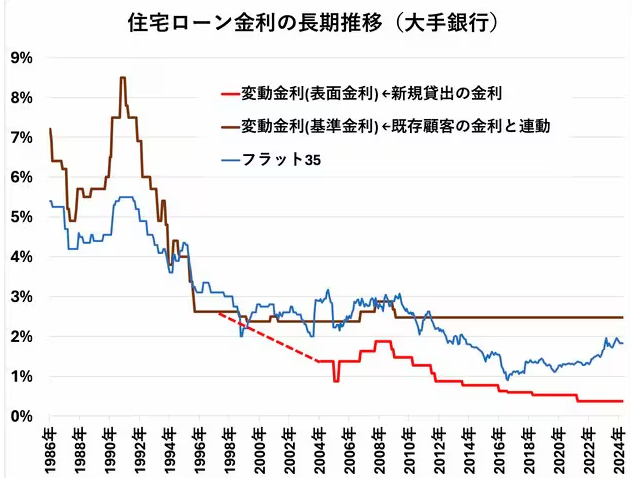

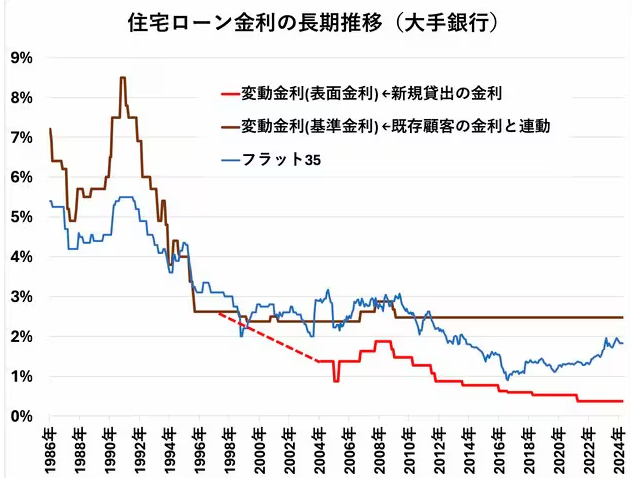

調べると、日本の変動金利(基準)は2010年頃から1%を下回り、現在は0.5%を切っている…!

一見、低金利だからよさそうにも思える。だし、今後も低金利が続くと予想できそうだ。

しかし、だ。このところの日銀の動きが怪しい。

植田総裁は早くも異次元の金融緩和からの脱却を宣言したし、実際に国債の買入額も減額した。

さらに、物価の継続的な上昇が認められれば、金利を上げるとも発言している。つまり、この10年間ちょいの低金利が異常だったのだ。

また、日銀の動きを受けて、さっそく銀行は金利を上げはじめている。

だから、この先は金利があがることも想定し、金利があがっても家計が回るようにしなきゃダメそうだ。

そこで、我が家はフラット35(全期間固定)で住宅ローンを組む前提で手続きを進めた。詳細は下記。

フラット35、思わぬ壁にぶつかる

マイホーム購入に向けて、妻と二人三脚で準備を進めていた。

しかし、フラット35の手続きで、思わぬ壁にぶつかってしまう。

それが下記。

転職1年目、かつ、育休中の妻が主債務者になれないことが判明したのだ。

まさかの、である。妻は地方公務員だし「余裕でしょ」とタカを括っていたが、ダメだった。

理由としては、

「産休をまたいだ転職の場合、年収が0とカウントされる」

とのことだった。メインで考えていたARUHIさんには懸命に対応してもらったが、申し訳ない。そこで、妻を主債務者とするフラット35を断念した。

アルバイトの夫だと借入額が少額…

そこで、夫である私を主債務者としてフラット35でローンを検討した。

しかしだ。私はIT系中小企業のアルバイト。しかも、2024年1月から入社したばっかりだ。ARUHIさんに最高借入額を聞いてみると…

1410万円

夫である私が主債務者だと、借入額の上限が1410万円に制限されてしまったのだ。

中古物件価格が2700万円、諸費用300万円(計3000万円)で、借入額が1400万円。つまり、自己資金が1500万円くらい用意する必要が生じた。

頭金を1500万円近く用意する必要が生じ、当初の計画は大きく崩れた。頭金は500万円ほどを想定していたからだ。3倍近い負担増である。

1500万を捻出するには、貯金だけでなく5年以上積み立ててきたETFや投資信託を売却しなければならない状況に追い込まれてしまう。

1500万円というまとまった金額を運用で得られる利益と比較すると、大きな機会損失となることは明らかだった。

しかし、背に腹は変えられない。本当は嫌だったけど、夫の単独債務でフラット35の手続きを進めた。

諦めかけていたところ、au自分銀行の本審査が通過!

ところが、だ。

妻がこっそり申請していたauじぶん銀行の本審査が通過したとの連絡が入った。しかも、妻の単独債務で通過したのだ。

そして、変動金利である。

蛇足だが、auじぶん銀行は書類のやりとりがまったくない。また、在籍証明書の提出も不要だった。

条件を整理するとこうだ。

- 妻の単独債務

- 借入可能額=2200万円

- 自己資金=500万円

- 変動金利

- 35年

- 元金均等返済

- 金利0.65%

想定の8倍いい条件だった。

葛藤と決断:フラット35 vs 変動金利

とはいえ、「我が家では金利は上昇するもの」で「金利リスクはできれば負いたくない」と考えているので、フラット35も捨てがたい。

フラット35は金利が固定なので、将来の金利上昇リスクを負わない。しかし、子育てプラスなどを使えば金利を抑えられるが、変動金利に比べれば金利が高めに設定されているため、毎月の返済額が大きくなるというデメリットもある。

一方、変動金利は金利が低く設定されているが、将来の金利上昇リスクを伴う。金利が上がれば、毎月の返済額も増加してしまう可能性があるのだ。

フラット35の安心感と、変動金利の経済的なメリット。二つの選択肢の間で、夫婦で何度も話し合いを重ねた。

金利上昇リスクへの不安は常にあったが、以下の点を考慮し、最終的に変動金利を選択することにした。

- 現在の低金利: 将来の金利動向は不確実だが、現時点では歴史的な低金利状態である。

- 借入額が少ない: 中古物件を購入することで、借入額を夫婦手取り月収の16%に抑えた。不確実な未来に備えた貯金や投資も可能である。

- 1500万円の頭金が重い:フラット35では頭金が1500万円になるが、変動金利にすることで500万円にすることができる。浮いたお金をインデックス投資で運用することで自己資本を大きくすることが可能である。

- 繰上げ返済:将来的に収入が増えれば、繰上げ返済を行い、完済までの期間を短縮することで、金利負担を軽減することにした。また、金利が何%上がったらいくら繰り上げ返済をするかを表にまとめた。

上記を踏まえた上で、auじぶん銀行の変動金利(0.65%)を元金均等返済、35年の住宅ローンに決定した。

これからマイホーム購入を検討する皆さんへ

私の経験が、これからマイホーム購入を検討する皆さんにとって、少しでも参考になれば幸いである。

悲報だが、私が2024年8月に変動金利で住宅ローンを組んだ後、各銀行が短期プライムレートを上げ始めた。

短プラの上昇はすなわち、住宅ローンの変動金利上昇を意味する。約20年越しに日本も「金利ある世界」に戻ったわけだ。今後の状況次第ではあるが、金利があがっても家計が破綻しないようによくよく対策をしておくべきだと考える。

住宅ローン選びは、人生の中でも重要な決断の一つである。金利タイプだけでなく、返済期間、手数料、団体信用生命保険への加入の有無など、様々な要素を比較検討し、ご自身の状況に合った最適なローンを選ぶことが大切だ。

今回、私はフラット35を断念して、やむなく変動金利を選択したが、必ずしもフラット35がベストであるとは限らない。金利上昇リスクへの不安はあるが、変動金利も魅力的な選択肢の一つである。

しっかりと情報収集を行い、ご夫婦でよく話し合い、後悔のない選択をしてほしいし、するべきだ。「ネットやSNS、不動産や銀行が言ってたからなんとなく」は禁物である。

皆様のマイホーム購入が、笑顔溢れる幸せなものでありますように。

コメント