先日、中古物件を購入しようと思う記事を投稿した。

今回からは具体的に住宅ローンを組む段階の話となる。

タイトルのとおりだけど、僕は固定金利を選んだ。全期間固定のフラット35だ。不動産営業マンからは「金利が圧倒的に安いから変動金利がいい」と言われたが、よくよく調べていくうちに、固定金利のほうが自分たちに向いているとわかったから固定にした。

これから家を購入しようと検討している方の参考になればと思い、

- 変動金利と固定金利の本質的な違い

- どうして固定金利を選んだか

を考察したことを記録しようと思う。

住宅ローンの金利タイプは3種類

まずは住宅ローンの金利タイプをおさらい

- 変動金利:6ヶ月ごとに金利見直す

- 当初(10年20年)固定金利:当初期間だけ金利固定

- 全期間固定金利:全期間金利固定

上記3種類がある。この中から自分はどの金利タイプを選ぶのかを決めていくことになる。

変動金利か固定金利か

住宅ローンの知識がまったくなかったので、ネットで「住宅ローン 変動 固定」などと打って検索してみた。すると、次のようなサムネが多いことに気がついた。

- 低金利だから変動金利がいい

- 金利上昇の可能性は低いから変動金利一択

- 住宅ローンは「変動金利」で借りなさい

このような言説はネットを中心に飛び交っている。各論者の主張を整理すると

「今は歴史的な低金利時代だ。金融緩和が終わろうとしているが、日銀は諸外国のように思い切った利上げはできないはず。なぜなら、日本は少子高齢化で人口が減るから、今後経済成長が期待できないからだ。さらに2000兆円を超える負債もあり、もし利上げしたら日銀の利払い費が増えて財政が悪化する。固定金利よりも金利が上がる可能性は低いだろう。変動金利で組んで余剰資金を2〜5%で運用してお金を増やしたほうが得だ。もし金利が上がったら繰り上げ返済して対応すれば大丈夫。」

こんな感じ。僕も納得しかけた。

「変動金利がいい(?)」を裏付けるデータもある。

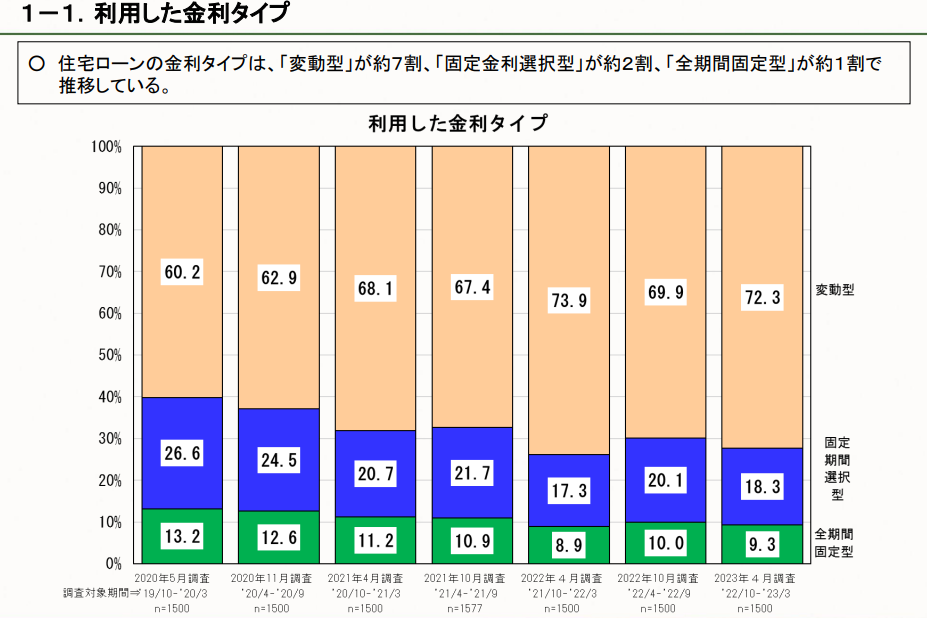

【住宅ローン利用者調査(2023年4月調査)】

実に日本人の7割が変動金利で住宅ローンを組んでいる。

論理としてあまりに完璧なので、性格の悪い僕は海外のデータを調べてみた。

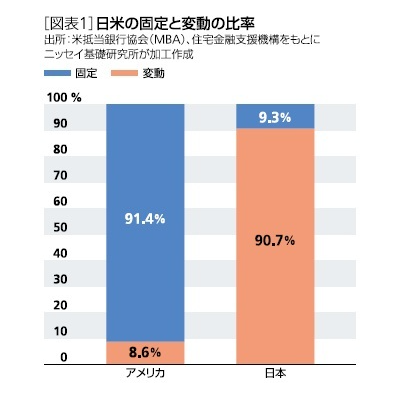

アメリカでは住宅ローンは「30年固定」が一般的で、足元では変動金利の利用も若干増えているが、なお1割未満である。

住宅ローンの固定金利利用率、アメリカが9割超に対して日本は1割未満にとどまる-日本では低金利が続いていたからなのか

金融大国・アメリカでは、固定金利派が多数とのこと。その比率はなんと9割を超える。

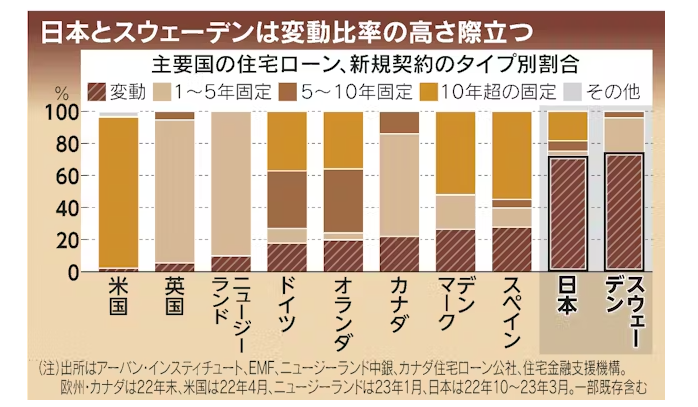

もっと視野を広げて世界のデータを調べてみたが、それが下記だ

主要国で変動金利派が多数なのは日本とスウェーデンだけだ。

なんだか暗雲が立ち込める。僕は次のような疑問を抱いた。

ー本当に変動金利がいいのか?

ということで、ネットはさておき、私が最も信頼の置いているメディア「書籍」を4〜5冊読んで検証してみた。

変動金利と固定金利の本質的な違い

変動金利と固定金利の違いを訊かれて答えられるだろうか?

まず思い浮かぶのは次のような回答だろう。

- 変動金利:金利が変動する

- 固定金利:金利が固定されている

変動金利と固定金利の違いを表面的に捉えると、このような説明になる。

しかし、本質はそこじゃない。と僕は考える。

- 変動金利:金利変動リスクを債務者(=僕たち)が負う

- 固定金利:金利変動リスクを債権者(=銀行)が負う

これが本質だ。

変動金利:債務者がリスクを負う

変動金利で組んだとして、もし金利が上昇したら上昇した部分の利息は債務者である僕たちが負担する。銀行側は何もリスクを追わないどころか、むしろ利益が増える。

銀行は何もリスクを負っていないので、金利を低く設定できるのだ。

固定金利:債権者がリスクを負う

一方、固定金利の場合、もし金利が上昇しても利息は増えない。銀行は本来取れたはずの利息収益を取れなかったのだから機会損失だ。つまり、銀行が金利上昇のリスクを負っていることになり、僕たちは負っていない。

銀行は金利変動のリスクを負っているので、あらかじめ金利を高く設定しておくことでリスクを最小化する。これが変動金利よりも固定金利の金利が高い理由だ。

「どちらが金利変動リスクを負担するのか?」これこそが変動と固定の本質的な違いだと僕は納得した。

だから次のような結論が導かれるはずだ。

金利タイプを決めるということは「住宅ローンの金利変動リスクに対してどう対処していくのか?」の方針を決めることだ。

銀行はなぜ「変動金利」をオススメするのか

本質を知ると、「なぜ銀行は変動金利をやたらとオススメするのか?」への答えがわかる。

銀行は金利上昇のリスクを追いたくないから。

そもそも、銀行はボランティアでお金を人々に融資しているわけではない。言うまでもなく、「ビジネス」だ。つまり、ちゃんと利益をとれる仕組みを整える必要がある。

ビジネスとして軌道に乗せるためには、コストを最小化して利益を最大化しなければならない。そして、これを達成するにはリスクを最小化する必要がある。

利益が薄い(=金利が低い)変動金利を銀行がオススメするワケ

またよく考えたら変な話しだ。

だって、固定金利のほうが変動金利よりも金利は高い。僕が調べた範囲になるが、固定金利は1.8%〜、変動金利は0.3%〜1%弱だ。銀行からすれば、より高い金利の商品を消費者に売りつけたいはずだ。なのになぜ銀行は金利の安い変動金利をすすめるのか?

繰り返しになるが、答えは

銀行は金利上昇のリスクを追いたくないから

多少リスクを負ってでも、銀行側が損失を被る事態は避けたい。だからこそ、変動金利をすすめるのではないか。僕はこう考えた。

「低金利だから変動金利のほうがいい」への反論

とはいえ、この記事を書く今は低金利の時代だ。今年になって異次元の金融緩和から脱却をはかっているが、現状金利は底付近にベタついている。

すると、

- 金利:固定金利>変動金利

- 利息:固定金利>変動金利

となり、固定金利で住宅ローンを組むのがバカバカしく思える。

変動金利のリスクとその対処法

変動金利のリスクはもちろん「借りたときよりも金利が上昇する」ことだ。これに異論はないだろう。

金利上昇リスクに対しては、

『変動金利には「5年ルール」と「125%ルール」があって、金利が上昇しても「5年間は当初の金利のまま」で5年後も「1.25倍までの金利増」にしかならないから、金利が上昇しても大丈夫だ。』

みたいな意見もある。

「5年ルール」と「125%ルール」とは

この2つはセットで理解するといい。

もし金利が上がっても・・・

- 5年ルール:金利が上昇しても5年は従前の毎月返済額を維持

- 125%ルール:6年目から毎月返済額を増加させる場合、直前の1.25倍は上限まで

といったルールのことだ。

たとえば、当初の金利が0.5%として、1年後に0.5%から1%になったとする。しかし5年ルールと125%ルールがあれば、5年間は0.5%のままだ。さらに、125%ルールのおかげで上限は最初の毎月返済額の1.25倍に抑えられる。

つまり、変動金利がいくら上がっても、いきなりゲームオーバーみたいな事態を避けられるのだ。

変動金利の真のリスクは、最後に訪れる

5年ルールと125%ルールのおかげで変動金利のリスクはできたかに思える。しかし、「5年間だけ」「1.25倍まで」としただけであって、「払わなくていい」ではない。そのツケは最終盤にやってくる。

金利が上昇したのに返済額が増えないということは元本が減らないことを意味する。そのツケ(未払い分の負債)は、完済日に一括で請求(場合によっては分割も可能らしい)される。

変動金利のリスクは、金利上昇によって毎月の返済が滞るリスクではなく、完済日に住宅ローンが完済できないリスクである。

金利が上昇したら「繰り上げ返済」か「売却」

金利をコントロールするのは政府や銀行の役割であり、イチ個人の力ではどうしようもできない。だから諦める。僕たちができる対策は「残高を減らす」ことだ。そこで2つの手段が考えられる。

- 繰り上げ返済

- 売却

残高を減らすのは個人でコントロールできる。

繰り上げ返済はネットでやれば低コストで、かつ、一瞬でできるらしい。

また、最終手段だが売却も検討してもいい。とはいえ、思い出の詰まった家を売るのは寂しいから、売却にならないようにできるだけ繰り上げ返済で対応したいところだ。

繰り上げ返済の資金はどれくらい必要なのか?

さっきも解説したけど、5年ルールと125%ルールがあれば毎月の返済額は5年間変わらず、上限も1.25倍までに抑えられる。

だけど、完済日にそのツケをまとめて請求されるから結局は対策が必要だ。そこで、こう考える。

当初決めた毎月の返済額を維持したたま、予定の完済日に返済が終了するためには、いくら繰り上げ返済すべきか?

| 残り期間 | 30年 | 25年 | 20年 | 15年 |

| ローン残高 | 2,607 | 2,199 | 1,781 | 1,352 |

| 0.5%→1.0% | 182 | 129 | 85 | 49 |

| 0.5%→1.5% | 347 | 249 | 165 | 96 |

| 0.5%→2.0% | 497 | 359 | 239 | 140 |

| 0.5%→2.5% | 633 | 460 | 309 | 183 |

| 0.5%→3.0% | 757 | 554 | 375 | 223 |

| 0.5%→3.5% | 870 | 641 | 436 | 261 |

| 0.5%→4.0% | 974 | 721 | 494 | 298 |

たとえば、5年後に「0.5%」から「1.0%」に金利が上がったとする。月々の返済額「77,875円」をキープするためには、「182万円」を繰り上げ返済すればいい。ちょっといい軽自動車が一括で買える金額だ。

補足:金利上昇は固定金利からはじまる

「金利の安い変動金利で組んでおき、金利上昇が怖くなってきたら固定にすればいい」と疑問に思った。何も最初から金利の高い固定金利で組まなくてもいいし、怖くなってきたら固定にすればいいじゃん。と。

でも、金利は固定金利から先に上昇する。

変動金利の金利が上昇し始めた頃には、すでに固定金利の金利はあがっているから、逃げ場がないのである。

変動金利と固定金利で組んだ場合を比べてみた

ここでやっと具体的な検討に入る。

実をいうとすでに3行の事前審査を受け、すべて通っている。

内訳は、

- 千葉銀行・変動金利・0.675%

- 千葉銀行・固定金利・1.70%

- 楽天銀行・変動金利・0.675%

- 楽天銀行・フラット35・1.83%

- ARUHI・フラット35・1.83%

だ。金利は確定ではないが、計算の都合上仮置きする。

また、我が家はフラット35の金利優遇がすべて受けられることが判明した。

- 子育てプラス:子ども2人+2P

- 金利S:金利Aプラン+2P

- 維持保全型:長期優良住宅+1P

- 地域連携型:子育て支援+2P

合計7Pで、当初5年は▼1%、次の5年は▼0.5%だ。

2700万・35年で借りた場合のシュミレーション

ネットに無料で転がっているシュミレーションソフトを使って計算した結果が下記。

| 変動金利 | 固定金利(フラット35) | |

| 借入額 | 2,700万円 | 2,700万円 |

| 借入期間 | 35年 | 35年 |

| 金利 | 当初 0.66% 5年後 1.00% 13年後 1.30% 21年後 1.60% 28年後 2.00% | 当初 0.83% 5年後 1.08% 10年後 1.83% |

| 月々の返済額 | 当初 72,000円 5年後 75,600円 13年後 78,300円 21年後 80,600円 28年後 83,000円 | 当初 74,000円 5年後 76,800円 10年後 83,900円 |

| 総返済額 | 32,900,000円 | 34,500,000円 |

| 支払い利息 | 5,580,000円 | 7,200,000円 |

「変動金利で金利が変動しなかったら…」は今後起こる可能性が低いので排除した。その代わり、緩やかに金利が上昇していくと仮定した。

「金利はあがるけど、ちょっとしか上がらないよ」という意見もあるが、楽観的な予測が外れた場合のリスクも考慮し、当初0.6%から最大2.0%まで上昇するとした。

変動金利のほうが安いから変動金利なのか

もう一度掲載するが、変動金利=32,900,000円、固定金利=34,500,000円で、その差は1,600,000円になる。軽自動車が1台一括買えるほどだ。

| | 変動金利 | 固定金利(フラット35) |

| 借入額 | 2,700万円 | 2,700万円 |

| 借入期間 | 35年 | 35年 |

| 金利 | 当初 0.66% 5年後 1.00% 13年後 1.30% 21年後 1.60% 28年後 2.00% | 当初 0.83% 5年後 1.08% 10年後 1.83% |

| 月々の返済額 | 当初 72,000円 5年後 75,600円 13年後 78,300円 21年後 80,600円 28年後 83,000円 | 当初 74,000円 5年後 76,800円 10年後 83,900円 |

| 総返済額 | 32,900,000円 | 34,500,000円 |

| 支払い利息 | 5,580,000円 | 7,200,000円 |

「変動金利のほうが安いから変動金利なのか?」と結論付けたくなったが、思いとどまった。

なぜなら、変動金利は金利変動リスクを債務者が負うから、毎月の返済額に加えて余分に貯蓄をする必要があると考えたからだ。それを踏まえて、月々の返済額と貯金額を算出してみた。

| 比較対象 | 変動金利 | 固定金利 |

| 金利 | 0.675% | 1.33% |

| 毎月の返済額 | 80,217円 | 88,944円 |

| 貯金額 | 20,054円 ※毎月返済額の4分の1 | 0円 |

| 合計 | 100,271円 | 88,944円 |

つまり、実質的には変動金利のほうが12,000円多く家計のバッファーを取っておかなければならない。

こういう不安を抱えた状態で

- 35年420回ノーミスで住宅ローンを返済できるのか?

- 35年間収入が減少するリスクはないのか?

- 急な出費に対応できるのか?

を考えた結果、固定金利(フラット35)が有力視されていった。

固定金利のコストをどう捉えるのか?

最後に悩んだのが、変動金利と固定金利の差額だ。繰り返しになって恐縮だが、もう一度表を載せる。

| | 変動金利(固定) | 変動金利(変動) | 固定金利(フラット35) |

| 借入額 | 2,700万円 | 2,700万円 | 2,700万円 |

| 借入期間 | 35年 | 35年 | 35年 |

| 金利 | 当初 0.66% | 当初 0.66% 5年後 1.00% 13年後 1.30% 21年後 1.60% 28年後 2.00% | 当初 0.83% 5年後 1.08% 10年後 1.83% |

| 月々の返済額 | 当初 72,000円 | 当初 72,000円 5年後 75,600円 13年後 78,300円 21年後 80,600円 28年後 83,000円 | 当初 74,000円 5年後 76,800円 10年後 83,900円 |

| 総返済額 | 30,590,000円 | 32,900,000円 | 34,500,000円 |

| 支払い利息 | 3,260,000円 | 5,580,000円 | 7,200,000円 |

- 変動金利(固定):30,590,000円

- 変動金利(変動):32,900,000円

- 固定金利(変動):34,500,000円

最大の課題は、この金額差にどう折り合いをつけるかだ。

固定金利を選びローンが完済できたとして、

もし変動金利を選んでいれば、最大で400万円は安くなったのに、、、

と後悔しないかどうか。それとも、400万円はリスクへの保険金として妥当だったと思えるのか。低金利時代なのに高い金利で組むのは馬鹿げているのか?

金利上昇のリスクが高まっている

僕は経済の専門家ではないので、詳しい理論はわからない。が、素人なりに調べるうちにわかった事実がある。

- 長期に渡る金融緩和は終わった

- すでに長期金利(10年国債)は上昇している

- 2年以上インフレが続いている

- 大企業を中心に賃上げがされている

- 少子高齢化により人口が減っている

- 政府には2000兆円を超える負債がある

これらを勘案するに、この先アベノミクスで起きたような低金利状態が続くとは思えなかった。むしろ、今後は金利が緩やかにでも上昇していくと思えた。

「低金利が続く」に賭けて失うもの

そして、もしも「今低金利だから、この先も低金利だ」というポジションを取ったものの、予想が外れて失うものを考えてみた。

- 心の余裕

- 家計の余裕

- 家族の時間

- 自分の時間

- 家という財産

- 思い出

上記は、人生の中でもっとも守るべき優先度の高い財産だ。それを目先の低金利に釣られて甘い予測を立ててしまったがゆえに失うのはあまりにもバランスに欠ける。

そこで、こう考えた。

固定金利を選んで失う400万円は、変動金利を選んで失う財産への保険。

400万円は安すぎると判断した。

そして、我が家は固定金利(フラット35)を選ぶに至ったのだ。

コメント